A substituição tributária (ICMS ST) é um mecanismo fiscal utilizado no Brasil para simplificar a arrecadação de impostos, principalmente o Imposto sobre Circulação de Mercadorias e Serviços (ICMS). À primeira vista, pode até parecer um pouco complicado, afinal, tributação é sempre um assunto complexo. neste post, vamos explorar o conceito de substituição tributária, como ela funciona e como calcular o valor a ser pago.

O que é substituição tributária (ICMS ST)?

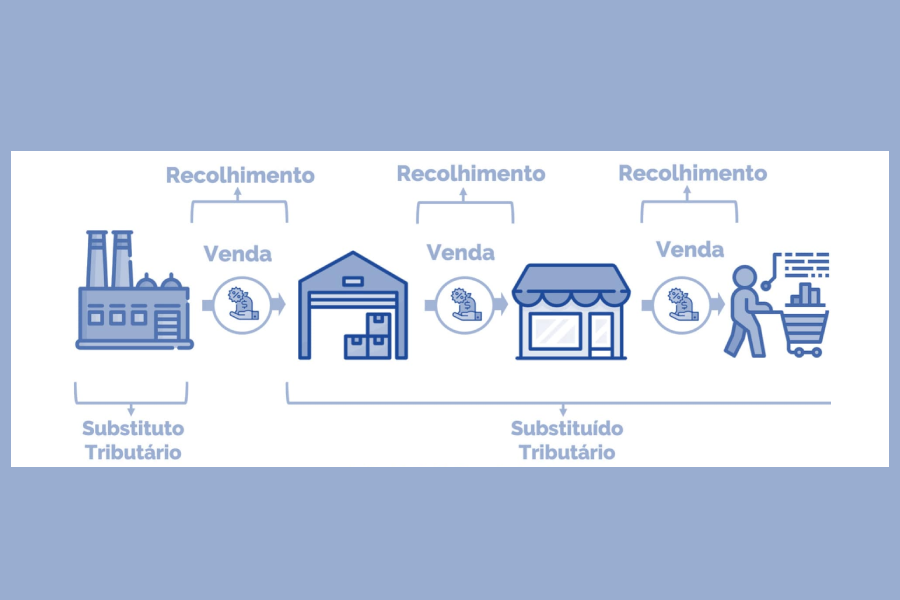

A substituição tributária é um regime em que a responsabilidade pelo pagamento do ICMS é transferida para um determinado contribuinte da cadeia de produção e circulação de mercadorias. Em vez de cada empresa pagar o ICMS diretamente ao estado, o valor é recolhido antecipadamente por uma empresa definida como substituta tributária.

Primeiramente, a substituição tributária é um tipo de tributação prevista no artigo 150, parágrafo 7 da Constituição Federal, além de também estar presente na Lei Kandir.

Ela é de aplicação estadual, podendo variar de uma Unidade Federativa para outra. Contudo, algumas mercadorias recebem a substituição tributária a nível nacional.

Estados assinam convênios e protocolos na CONFAZ para determinar a Substituição Tributária. Assim, pode ser assinado um convênio, ou seja, que varia por cada estado, ou então um protocolo, que significa que é geral em todo o território nacional.

O órgão é responsável por calcular e recolher o ICMS devido por toda a cadeia de produção e distribuição, desde o fabricante até o consumidor final. A ideia por trás desse mecanismo é facilitar a fiscalização e a arrecadação de impostos, evitando a sonegação fiscal e tornando o processo mais eficiente.

De forma simples, a substituição tributária (ICMS ST) permite que o recolhimento do ICMS, um imposto plurifásico, seja antecipado e aplicado de uma única vez.

Assim, todas as futuras operações utilizando um produto com substituição tributária ficam isentas da incidência e recolhimento do ICMS.

Por exemplo: Uma indústria vende um carregamento de lâmpadas para uma revendedora, que por sua vez, vende-o para um comércio do estado de São Paulo, o qual oferece-o ao consumidor final.

Normalmente, todos os participantes dessa cadeia teriam que recolher o ICMS ao movimentar a mercadoria. Porém, com a substituição tributária, a indústria substitui as futuras aplicações do imposto, aplicando-o uma única vez.

Dessa forma, é possível perceber dois grupos em toda a cadeia: o substituto e os substituídos.

Quais os benefícios da substituição tributária (ICMS ST)

Em resumo, a substituição tributária possibilita um processo mais simples e assertivo de fiscalização sobre o recolhimento de impostos, além da prevenção da sonegação.

Afinal, o governo brasileiro percebeu que era muito mais fácil fiscalizar o recolhimento do ICMS direto da fonte (fábrica), do que em cada parte da cadeia de comercialização de um produto.

Ou seja, ao invés de monitorar todo o comércio varejista, o Fisco precisa acompanhar o recolhimento apenas uma vez.

Já para os contribuintes, a aplicação do ICMS ST permite que um imposto plurifásico seja semelhante a um monofásico, facilitando a venda de produtos sem ter que realizar tantos cálculos e gastos tributários.

A substituição tributária traz alguns benefícios tanto para o governo quanto para as empresas envolvidas. Para o governo, a principal vantagem é a simplificação da arrecadação de impostos. Com a substituição tributária, o governo pode recolher o ICMS de toda a cadeia de produção e distribuição de uma vez só, através da empresa substituta tributária. Isso facilita a fiscalização e reduz a possibilidade de sonegação fiscal.

Para as empresas, a substituição tributária também pode ser vantajosa. Ao se tornar uma empresa substituta tributária, a empresa passa a ter um papel importante na cadeia de produção e distribuição. Ela fica responsável por recolher o ICMS devido por toda a cadeia, o que pode ser um diferencial competitivo.

Além disso, a substituição tributária evita a necessidade de recolhimento do ICMS em todas as etapas da cadeia de produção. Isso reduz a burocracia e os custos administrativos, tornando o processo mais eficiente.

Como calcular a substituição tributária (ICMS ST)?

Para calcular o valor da substituição tributária, é necessário seguir alguns passos. Primeiro, é preciso identificar a base de cálculo do ICMS, que é o valor sobre o qual o imposto incide. Essa base de cálculo pode variar dependendo do tipo de mercadoria e da legislação estadual.

Em seguida, é necessário aplicar a alíquota do ICMS, que também pode variar de acordo com a mercadoria e o estado. Multiplicando a base de cálculo pela alíquota, obtemos o valor do ICMS a ser recolhido.

No caso da substituição tributária, é necessário acrescentar uma margem de valor agregado (MVA) à base de cálculo, antes de aplicar a alíquota. A MVA representa a margem de lucro que a empresa substituta tributária adiciona ao valor da mercadoria.

Após calcular o valor do ICMS com a MVA, é necessário descontar o valor do ICMS já recolhido anteriormente na cadeia de produção. Esse valor é chamado de crédito fiscal. O resultado final é o valor do ICMS ST a ser pago pela empresa substituta tributária.

Cálculo ICMS ST

Antes de mais nada, para saber como calcular o ICMS ST é necessário buscar as regras informadas na legislação de cada estado, pois ele possui competência estadual.

Assim, para uma empresa que for contribuinte do ICMS ST ter o valor aproximado do tributo que deverá pagar, basta acessar a tabela de Margem de Valor Agregado (MVA), disponibilizado pelo próprio governo.

Como o ICMS ST de um produto é decidido por acordos entre os estados, também é calculado uma estimativa do quanto de impostos seriam recolhidos em uma cadeia de plurifásica normal, ou seja, da indústria até o consumidor final.

Dessa forma, o cálculo do ICMS ST utilizará quatro fatores..

- Alíquota interna do ICMS;

- Alíquota interestadual do ICMS;

- Valor da mercadoria;

- MVA – margem de valor agregado

Com isso, para calcular o ICMS ST basta seguir as etapas listadas abaixo.

| 1) Cálculo do ICMS interestadual | Valor do produto x (alíquota ICMS interestadual) / 100) |

| 2) Cálculo da base ICMS ST | valor do produto x (1+(% MVA / 100)) |

| 3) Cálculo do valor ICMS ST | (Base do ICMS ST x (alíquota Interna de ICMS / 100)) – Valor do ICMS Interestadual |

Agora vamos a um exemplo prático:

Uma indústria no estado de São Paulo vende uma mercadoria no valor de R$2.000 para uma distribuidora. Assim, basta seguir os passos abaixo:

Valores

Alíquota Interna de ICMS: 18%

Alíquota de ICMS interestadual: 12%

Valor do produto: 2.000

MVA: 50%

- Valor ICMS Interestadual: 2.000 x (12 / 100) = R$240

- Base ICMS ST: 2.000 x (1+( 50/ 100) = R$3.000

- Valor ICMS ST: (3.000 x (18 / 100)) – 240 = R$300

Contribuinte substituto e substituído

Como você pôde ver acima, nos casos onde há a incidência do ICMS ST, a aplicação do imposto é antecipada por apenas uma das partes, isentando que futuras operações recebam novas incidências.

Ou seja:

- Contribuinte substituto: aquele que antecipa e paga todo o ICMS de uma mercadoria (normalmente a indústria);

- Contribuinte substituído: próximos participantes que recebem a isenção do ICMS.

Substituição tributária para frente (subsequente)

A substituição tributária mais comum. Ela ocorre no início da cadeia de recolhimento (indústria – distribuidor – varejo – consumidor). Ou seja, a indústria já recolhe tanto o seu tributo, quanto antecipa o valor que seria recolhido pelas próximas partes da cadeia.

Dessa forma, todos os participantes subsequentes são substituídos (por isso o nome “para frente”).

Substituição tributária concomitante

Ocorre quando uma empresa que está realizando a operação (geralmente de transporte) é substituída por outro participante de um mesmo negócio jurídico (a indústria), ficando isenta do recolhimento do ICMS.

Substituição tributária para trás (antecedente)

Ao contrário da substituição tributária subsequente, onde o primeiro participante antecipa todo o recolhimento, aqui é o último na cadeia de circulação que paga todo o valor do tributo. Ou seja, a incidência ocorre após a operação ter ocorrido.

De forma prática, o contribuinte que recebe ou produto ou serviço com incidência precisa pagar o valor integral do ICMS.

Tipos de substituição tributária

Ainda que quase sempre o substituto do ICMS ST seja o primeiro da cadeia (ou seja, a indústria), é preciso se atentar com outros tipos de aplicação da substituição tributária.

Em suma, sempre haverá um substituto e todos os outros terão a incidência de ICMS substituída. Entretanto, o que pode mudar é quem irá substituir esse valor.

Assim, confira abaixo todos os tipos e como ocorre a incidência em cada caso.

Quando a substituição tributária é utilizada

Para saber quando a substituição tributária é utilizada, o primeiro passo é consultar a legislação do seu estado, pois como explicamos, ele é de competência estadual.

Assim, no caso de mercadorias, você pode verificar se um produto possui a aplicação do ICMS ST através de campos da nota fiscal como CEST, CFOP, NCM ou CSOSN.

Assim, no CFOP é possível verificar a aplicação de ST através dos números: 5.401; 5.403; 5.405.

Já no CEST, é possível verificar através dos códigos: 010; 030; 060; 070

Além disso, os produtos mais utilizado com a substituição tributária são os seguintes:

- Cimento;

- Combustíveis e lubrificantes;

- Fumo;

- Material elétrico;

- Motocicletas e automóveis;

- Refrigerantes, chope, cervejas, água e gelo;

- Tintas e vernizes.

Conclusão

A substituição tributária (ICMS ST) é um mecanismo importante para simplificar a arrecadação de impostos no Brasil. Compreender como calcular o valor a ser pago e conhecer os benefícios desse regime é fundamental para empresas que estão sujeitas a ele. Esperamos que este post tenha fornecido uma visão geral sobre o assunto e ajudado a esclarecer dúvidas.

Fonte: blog.emitte