bitributação no brasil

acordo bitributação

Uma mudança nas regras tributárias americanas pode gerar aumento na carga tributária de negócios entre o Brasil e os Estados Unidos.

Desde o início de janeiro, os americanos aumentaram as exigências para o aproveitamento de créditos tributários de outros países, o que afeta principalmente aqueles que não têm tratado para evitar a dupla tributação, como o Brasil.

A TD 9959, uma espécie de instrução normativa do Departamento do Tesouro americano, foi aprovada no fim de dezembro. A norma afeta a compensação que havia entre os 15% de Imposto de Renda Retido na Fonte (IRRF) que incide nas remessas para o exterior e o imposto de renda que as empresas americanas pagam nos EUA, de 21%.

De acordo com as novas regras, só será permitido o aproveitamento de crédito de tributo pago em outros países que tiverem legislação similar a dos Estados Unidos.

Uma mudança nas regras de creditamento dos Estados Unidos levou empresas americanas que operam no Brasil a temerem uma bitributação. Fontes alegam que as multinacionais podem optar por interpor uma sociedade em outro país com tratado favorável para evitar os efeitos da mudança.

Especialistas, porém, acreditam que os efeitos devem ficar visíveis no meio deste ano.

A nova regra, vigente desde dezembro do ano passado, alterou as exigências para compensação e definiu que apenas países com legislação tributária semelhante à dos EUA poderiam ter direito a crédito.

A mudança foi instituída pelo Departamento do Tesouro Americano, através da TD 9969, e afetou o aproveitamento de crédito que existia entre o Imposto de Renda Retido na Fonte (IRRF) – que incide nas remessas do Brasil para o exterior – e o imposto de renda dos EUA. As alíquotas são, respectivamente, de 15% e 21%.

O grande problema está no fato de o conceito de fonte do Brasil ser diferente do americano.

“O Brasil enxerga que fonte de pagamento é o critério válido para imposição do Imposto de Renda Retido na Fonte.

Então qualquer pagamento que saia do Brasil vai estar sujeito ao imposto.

Já os Estados Unidos têm um conceito diferente, que está conectado à fonte de produção do rendimento.

Então somente se a fonte de produção daquele rendimento estivesse no Brasil e o beneficiário da renda estivesse fora do Brasil é que você deveria ter uma imposição de Imposto de Renda Retido na Fonte”.

Antes da mudança, as multinacionais americanas que operam no Brasil podiam realizar a compensação dos valores recolhidos a título de IRRF no imposto de renda norte-americano.

Hoje, como o recolhimento do imposto no Brasil não é reconhecido pelos Estados Unidos, essa compensação não pode ser feita, e as multinacionais americanas poderão sofrer a tributação nos dois países, isto é, uma bitributação.

“Muitas empresas americanas que detém participação direta no Brasil irão interpor uma sociedade em outro país com tratado favorável para deter a participação na brasileira”.

O acordo de bitributação é um tratado entre dois países como forma de evitar a dupla tributação.

Uma das soluções para o conflito da tributação de renda do Brasil com os Estados Unidos seria um acordo de bitributação, de acordo com Francisco Lisboa.

Porém, ele pontua que existem poucos acordos no Brasil para evitar a dupla tributação, exatos 36 tratados. Além disso, explica que é um processo demorado, que envolve questões políticas e diplomáticas, o que não ajudaria nos efeitos a curto prazo.

“No âmbito de um acordo de bitributação, principalmente com a mudança nas regras de qualificação de fonte potencialmente discutidas, os Estados Unidos permitiriam o crédito com mais facilidade

Impactos no Brasil em importações

A bitributação das empresas fará com que os preços no mercado brasileiro fiquem mais altos, não afetando apenas produtos, mas a importação em geral.

Ou seja, até serviços de tecnologia, fundamentais para as empresas e consumidores brasileiros, ficarão mais custosos. Afinal, muitos serviços são importados dos EUA.

O que são os acordos para evitar dupla tributação?

A bitributação é um fenômeno decorrente do conflito de competências entre as nações, ou seja, quando dois países cobram tributos sobre um mesmo fato gerador. Explicando de modo mais simples, seria como se uma pessoa ganhasse um salário X e pagasse impostos duas vezes sobre o mesmo montante. Isso, além de ser bastante prejudicial para as finanças dela, também é ilegal.

A dupla tributação afeta tanto os brasileiros e as empresas que atuam no mercado externo, quanto pessoas físicas que residem em terras brasileiras, mas que mantêm ativos no exterior. Exatamente por esse tipo de situação é que o Governo Federal vem buscando ampliar o número de acordos para evitar a bitributação.

Um exemplo disso está muito bem discriminado no “Acordo para evitar a dupla tributação entre o Brasil e a Alemanha – Caminhos para a Convergência”, de autoria conjunta entre a Confederação Nacional da Indústria (CNI), as Empresas Transnacionais Brasileiras (FET) e o Encontro Empresarial Brasil-Alemanha.

Além de evitar certos níveis de injustiça para as pessoas físicas e empresas, esses acordos também têm como objetivo reduzir a evasão fiscal que, basicamente, é um processo que visa a adotar medidas ilegais para reduzir a quantidade de impostos que uma pessoa paga.

Quais são os países que possuem esses acordos com o Brasil?

Entendido o conceito de dupla tributação e os esforços que o país vem fazendo para resolver essa questão, vale a pena destacar os países que possuem esses acordos com o Brasil. Veja a lista:

| País | Base legal |

|---|---|

| África do Sul | Decreto nº 9.559/2018 |

| Argentina | Decreto nº 87.976/1982 Decreto nº 9.482/2018 Portaria MF nº 22/1983 Ato Declaratório Normativo CST nº 6/1990 |

| Áustria | Decreto nº 78.107/1976 Portaria MF nº 470/1976 |

| Bélgica | Decreto nº 72.542/1973 Portaria MF nº 271/1974 Portaria MF nº 71/1976 |

| Canadá | Decreto nº 92.318/1986 Portaria MF nº 199/1986 Portaria MF nº 55/1988 |

| Chile | Decreto nº 4.852/2003 Portaria MF nº 285/2003 |

| China | Decreto nº 762/1993 |

| Coreia do Sul | Decreto nº 354/1991 Decreto nº 9.572/2018 |

| Dinamarca | Decreto nº 9.851/2019; Decreto nº 75.106/1974 Decreto Legislativo nº 8/2019 Portaria MF nº 68/1975 Portaria MF nº 70/1976 |

| Emirados Árabes Unidos | Decreto nº 10.705/2021 |

| Equador | Decreto nº 95.717/1988 |

| Eslováquia e República Tcheca (antiga República Socialista da Tchecoslováquia) | Decreto Legislativo nº 11/1990 Decreto nº 43/1991 |

| Espanha | Decreto nº 76.975/1976 Portaria MF nº 45/1976 Ato Declaratório Interpretativo SRF nº 27/2004 Ato Declaratório Interpretativo SRF nº 6/2002 |

| Filipinas | Decreto nº 241/1991 |

| Finlândia | Decreto nº 2.465/1998 Decreto nº 73.496/1974 Portaria MF nº 223/1974 Ato Declaratório SRF/Cosit nº 12/1998 |

| França | Decreto nº 70.506/1972 Portaria MF nº 287/1972 Portaria MF nº 20/1976 Parecer Normativo CST nº 55/1976 |

| Hungria | Decreto nº 53/1991 |

| Índia | Decreto nº 510/1992 |

| Israel | Decreto nº 5.576/2005 |

| Itália | Decreto nº 85.985/1981 Portaria MF nº 203/1981 Portaria MF nº 226/1984 |

| Japão | Decreto nº 61.899/1967 Decreto nº 81.194/1978 Portaria MF nº 92/1978 Parecer Normativo CST nº 38/1970 Parecer Normativo CST nº 662/1971 Parecer Normativo CST nº 3/1996 Ato Declaratório Normativo CST nº 2/1980 |

| Luxemburgo | Decreto nº 85.051/1980 Portaria MF nº 413/1980 Portaria MF nº 510/1985 |

| México | Portaria MF nº 38/2007 |

| Noruega | Decreto-lei nº 501/1969 Decreto nº 66.110/1970 Decreto nº 86.710/1981 Decreto nº 2.132/1997 Portaria MF nº 25/1982 Portaria MF nº 227/1984 Ato Declaratório SRF nº 57/1996 |

| Países Baixos | Decreto Legislativo nº 60/1990 Decreto nº 355/1991 |

| Peru | Decreto nº 7.020/2009 Portaria MF nº 553/2010 |

| Portugal | Decreto nº 4.012/2001 (vigência a partir de 05.10.2001) Portaria MF nº 28/2002 Decreto nº 69.393/1971 (vigência até 31.12.1999) Portaria MF nº 181/1973 Parecer Normativo CST nº 132/1973 Parecer Normativo CST nº 105/1974 Ato Declaratório SRF nº 6/1997 Ato Declaratório SRF nº 53/1999 |

| Rússia | Decreto nº 9.115/2017 |

| Suécia | Decreto Legislativo nº 93/1975 Decreto Legislativo nº 57/1997 Decreto nº 77.053/1976 Portaria MF nº 44/1976 Portaria MF nº 5/1979 |

| Suíça | Decreto nº 10.714/2021 |

| Trinidad e Tobago | Decreto Legislativo nº 1/2011 Decreto nº 8.335/2014 |

| Turquia | Decreto Legislativo nº 248/2012 Decreto nº 8.140/2013 |

| Ucrânia | Decreto Legislativo nº 66/2006 Decreto nº 5.799/2006 Portaria MF nº 198/2006 |

| Venezuela | Decreto Legislativo nº 559/2010 Decreto nº 8.336/2014 |

O que é Bitributação?

A bitributação ocorre quando dois Direitos Públicos, como União, estados e municípios, cobram de uma pessoa física ou jurídica o mesmo tributo.

De acordo com a Constituição Federal essa prática é considerada ilegal, porém, a bitributação pode acontecer, especialmente quando há discordância entre os órgãos federativos geradores da cobrança.

Por lei, somente dois casos de bitributação são permitidos:

- em caso iminente de guerra externa, permitindo que o governo federal institua impostos extraordinários;

- em caso de bitributação internacional, quando dois países cobram os mesmos impostos sobre alguma renda, como lucros, dividendos, royalties e outros.

Por que a bitributação acontece?

Cada ente público é responsável por determinadas tributações. Essas, por sua vez, não podem ser delegadas ou sobrepostas, ou seja, cada um tem a sua responsabilidade e competência, da seguinte maneira:

União

- operações de crédito, seguro, câmbio e as relativas a títulos;

- grandes fortunas (nos termos de lei complementar);

- produtos industrializados;

- importação e exportação;

- propriedades rurais;

- renda e proventos.

Estados

- operações provenientes de circulação de mercadorias, prestação de serviços de comunicação e transporte intermunicipal e interestadual, mesmo as iniciadas no exterior;

- transmissão de causa mortis e doação de bens e direitos;

- propriedade de veículos automotores.

Municípios

- transmissão “intervivos” de qualquer título, seja por ato oneroso, por natureza ou acessão física, de bens imóveis e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

- serviços não compreendidos no art. 155, II, de qualquer natureza;

- sobre propriedade predial e territorial urbana.

Ainda que haja essa separação, podem ocorrer cobranças duplicadas. Um bom exemplo é último imposto citado acima, o IPTU (Imposto sobre Propriedade Predial e Territorial Urbana), principalmente quando o imóvel está no limite entre dois municípios, levando a inconsistência sobre para qual deles o tributo deve se pago.

O mesmo pode acontecer quando não há o esclarecimento se a área onde está localizada uma propriedade é rural ou urbana, levando à cobrança do IPTU pelo município e do ITR (Imposto Territorial Urbano) pela União.

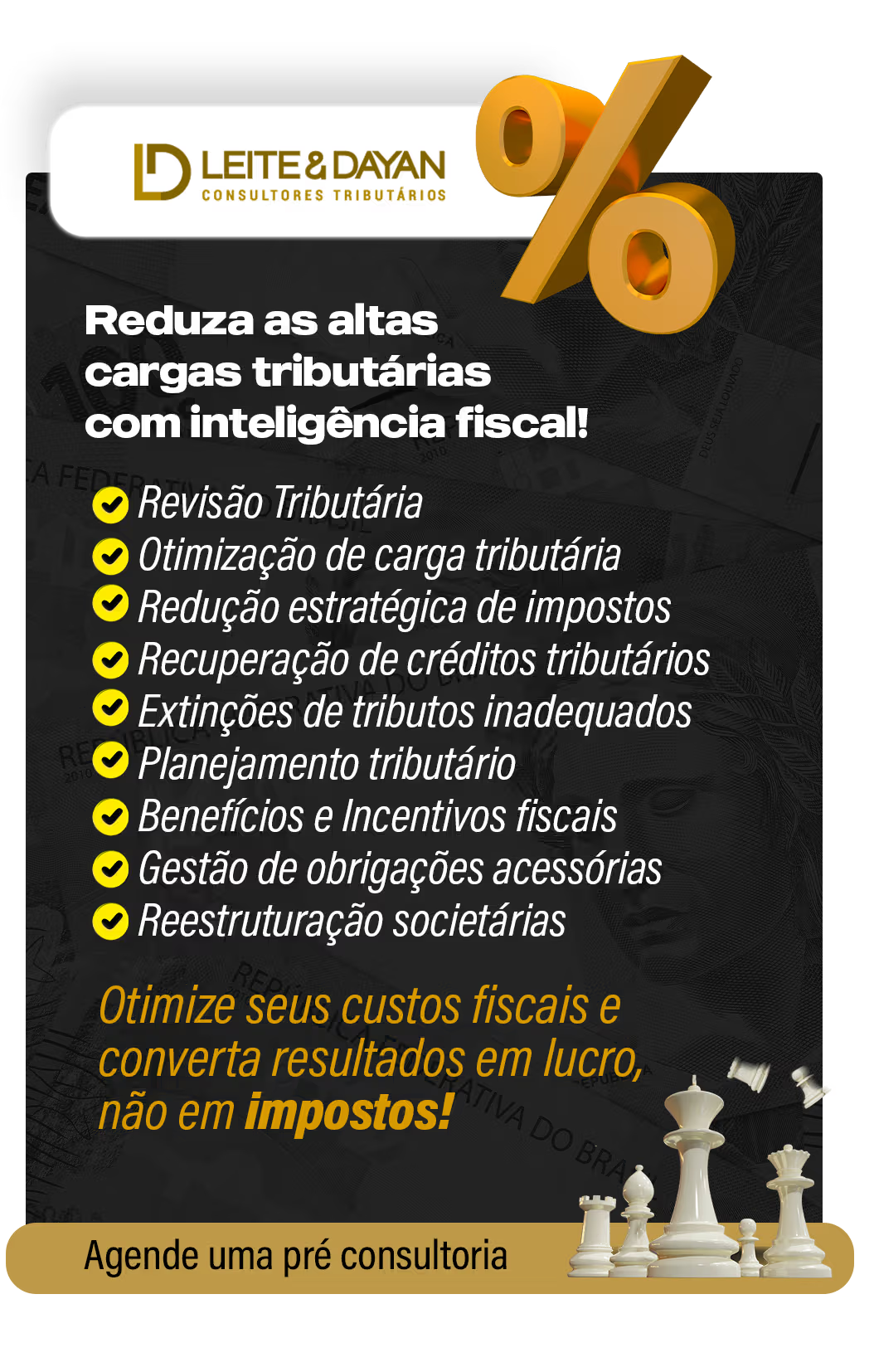

Como uma consultoria especializada pode ajudar nesse aspecto?

Os acordos para evitar dupla tributação são essenciais para tornar a carga tributária de uma pessoa justa. Sem se atentar a esses detalhes, é possível que você pague mais impostos do que, efetivamente, deve.

Isso causa um prejuízo imenso para as finanças de uma empresa.

Entretanto, da mesma forma que esses acordos proporcionam benefícios para as empresas alcançadas por eles, também são complexos e de difícil compreensão. Exatamente nesse ponto é que surgem as consultorias especializadas.

Com metodologia única e exclusiva, angariadas ao longo dos anos de experiência técnica e capacidade profissional dos fundadores especializados em associar know-how com dinamismo estrutural corporativo.

Contemplando, assim, toda flexibilidade necessária para auxiliar na solução das questões tributárias das empresas com vários portes, atividades, regimes e abrangência, que vão desde pequenas empresas optantes do Simples Nacional até grandes indústrias e grupos empresariais enquadrados no Lucro Real com problemas advindos de tributos Federais como Cofins, PIS, CSLL, IRPJ, IPI, tratando do passado, correção do presente e planejamento do futuro por meio de uma sistemática dinâmica, nós apresentamos perspectivas únicas, modernas e disruptivas, permitindo ao empresário a inteligência fiscal, possibilitando uma redução de custos e se prevenindo contra crises financeiras através de avaliações precisas dos impostos diretos e indiretos. Salientando que há possibilidades de a empresa contar com benefícios e incentivos fiscais, abatendo certos tipos de tributos.

Converse agora com um consultor especialista em recuperação tributária para agendar uma análise de consultoria sem custo e principalmente saber se sua empresa possui créditos a serem restituídos. A análise é feita sobre os itens das NFs dos últimos 5 anos sem compromisso de contratação.