- regularização de dívidas com a união

- regularização de dívidas com a união

- como fazer o parcelamento de dívida ativa

- Quais débitos podem ser negociados?

- Quais são as modalidades disponíveis que preveem desconto e parcelamento de tributos que entraram para a Dívida Ativa?

- Como aderir parcelamento PGFN com desconto 2022?

regularização de dívidas com a união

regularização de dívidas com a união

regularização de dívidas com a união

como fazer o parcelamento de dívida ativa

como fazer o parcelamento de dívida ativa

Descontos e número de parcelas ficam maiores; contribuintes podem se regularizar até 31 de outubro. A Procuradoria-Geral da Fazenda Nacional (PGFN), através da Portaria PGFN 5.885/2022, prorrogou o prazo de adesão às negociações com condições diferenciadas – desconto, entrada facilitada e prazo ampliado para pagamento de débitos tributários.

A Procuradoria-Geral da Fazenda Nacional (PGFN), através da Portaria PGFN 5.885/2022, prorrogou o prazo de adesão às negociações com condições diferenciadas – desconto, entrada facilitada e prazo ampliado para pagamento de débitos tributários. Agora os contribuintes têm até 31 de outubro de 2022 para aderir às transações, no portal Regularize.

Outra novidade é que os benefícios para pessoa jurídica foram ampliados: o desconto pode chegar em até 65% de desconto sobre os acréscimos legais e o prazo em até 120 prestações — antes o limite era 50% de desconto e o prazo em até 84 meses. A mudança recente, prevista na Lei nº 14.375, de 21 de junho de 2022, impacta as transações Excepcional, Excepcional Rural e Extraordinária.

As pessoas jurídicas classificadas como Microempresa, Empresa de Pequeno Porte, as Santas Casas, Sociedades Cooperativas, organizações da sociedade civil e Instituições de Ensino continuam a ter descontos de até 70% e prazo de até 145 meses.

Nesse caso, as empresas interessadas que negociaram na condição anterior poderão desistir da negociação em curso e fazer uma nova adesão; ou através da repactuação do acordo, novas inscrições poderão ser negociadas com os novos limites de prazo e desconto — desde que elas se enquadrem nos requisitos da modalidade.

O prazo para desistência de uma negociação para aderir a outra é até 30 de setembro de 2022. Ao desistir de uma negociação, além de perder eventuais benefícios, não é possível voltar atrás. Por isso, é importante conferir as condições para adesão e também comparar os benefícios.

Vale destacar que as negociações abrangem os débitos inscritos até 30 de junho de 2022. Há duas negociações, no entanto, que possuem regra diferenciada: a Transação de Pequeno Valor exige que a inscrição tenha um ano na data da adesão, e a Transação de Pequeno Valor do Simples Nacional contempla apenas débitos inscritos até 31 de dezembro de 2021.

Desde a publicação da lei da transação fiscal (Lei 13.988), em abril de 2020, a Procuradoria-Geral da Fazenda Nacional (PGFN) tem apresentado saídas para que os contribuintes com débitos com a União regularizem sua situação fiscal. Atualmente, o órgão dispõe de oito modalidades de transação tributária, que preveem descontos e parcelamentos no pagamento de tributos que entraram para a Dívida Ativa.

Estão abertas as seguintes transações: em processos sobre PLR; de dívida ativa suspensa por decisão judicial há mais de 10 anos; excepcionais; excepcionais para débitos rurais e fundiários; extraordinárias; por proposta individual de contribuintes, por proposta individual do contribuinte em recuperação judicial; proposta individual da PGFN e dívida ativa de pequeno de valor.

Quais débitos podem ser negociados?

Poderão ser negociados os débitos federais inscritos em dívida ativa da União até 29.04.2022, de pessoa física ou jurídica, tais como:

- Débitos de tributos federais em geral (lucro real e presumido);

- Débitos previdenciários (limitado a 60 prestações)

- Débitos do Simples Nacional

- Débitos de FGTS

- Débitos do FUNRURAL e do ITR (Imposto Territorial Rural)

Quais são as modalidades disponíveis que preveem desconto e parcelamento de tributos que entraram para a Dívida Ativa?

Atualmente há as seguintes modalidades:

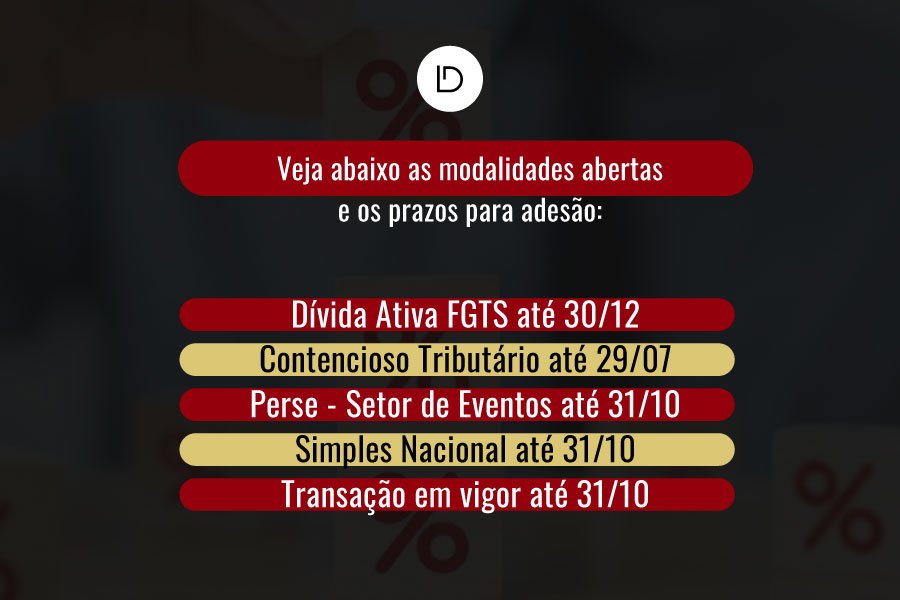

Transação na Dívida Ativa do FGTS (Adesão até 30 de dezembro de 2022, no horário do expediente bancário)

Transação do contencioso tributário referente à amortização fiscal do ágio (Adesão até 29 de julho, às 19h)

Programa Emergencial de Retomada do Setor de Eventos (Perse) (Adesão até 31 de outubro de 2022, às 19h)

Programa de regularização do Simples Nacional (Adesão até 31 de outubro de 2022, às 19h)

Transação de pequeno valor do Simples Nacional (Adesão até 31 de outubro de 2022, às 19h)

Transação de pequeno de valor (Adesão até 31 de outubro de 2022, às 19h)

Extraordinária (Adesão até 31 de outubro de 2022, às 19h)

Excepcional (Adesão até 31 de outubro de 2022, às 19h)

Excepcional para débitos rurais e fundiários (Adesão até 31 de outubro de 2022, às 19h)

Funrural (Adesão até 31 de outubro de 2022, às 19h)

Repactuação de transação em vigor (Adesão até 31 de outubro de 2022, às 19h)

Por proposta individual do contribuinte

Por proposta individual do contribuinte em recuperação judicial

Por proposta individual da PGFN

Nesse caso, as empresas interessadas que negociaram na condição anterior poderão desistir da negociação em curso e fazer uma nova adesão; ou através da repactuação do acordo, novas inscrições poderão ser negociadas com os novos limites de prazo e desconto — desde que elas se enquadrem nos requisitos da modalidade.

O prazo para desistência de uma negociação para aderir a outra é até 30 de setembro de 2022.

Ao desistir de uma negociação, além de perder eventuais benefícios, não é possível voltar atrás. Por isso, é importante conferir as condições para adesão e também comparar os benefícios.

Vale destacar que as negociações abrangem os débitos inscritos até 30 de junho de 2022.

Há duas negociações, no entanto, que possuem regra diferenciada: a Transação de Pequeno Valor exige que a inscrição tenha um ano na data da adesão, e a Transação de Pequeno Valor do Simples Nacional contempla apenas débitos inscritos até 31 de dezembro de 2021.

- Adesão até 31 de agosto

A transação no contencioso focada em processos de PLR a empregados e diretores sem a incidência das contribuições previdenciárias termina em 31 de agosto.

Os contribuintes podem parcelar débitos em até 55 meses com até 50% de desconto do valor principal, multa e juros. A expectativa da PGFN é de que haja adesão de 10% a 20% dos contribuintes nesta modalidade.

- Adesão até 30 de setembro

A transação excepcional é destinada aos débitos que a PGFN entende como de difícil recuperação ou irrecuperáveis, considerando os impactos econômicos e financeiros da pandemia nos negócios. Para aderir a essa categoria é previsto valor da dívida de até R$ 150 milhões.

A pessoa jurídica pode parcelar o débito em 72 meses, com descontos de 100% sobre os valores de multas, juros e encargos — neste caso, o valor da parcela não poderá ser menor do que R$ 500.

Para pessoas físicas e optantes pelo Simples é previsto o parcelamento em 133 meses, com possibilidade de redução de até 100% sobre os valores — aqui a parcela não pode ser inferior a R$ 100.

Pessoas físicas e jurídicas também podem aderir à transação extraordinária, que não fixa limite máximo da dívida, nem garante desconto.

A modalidade permite que o contribuinte dê entrada referente a 1% do valor total das inscrições selecionadas, que poderá ser parcelada em até três meses.

Para a empresa, o pagamento do saldo restante pode ser dividido em até 81 meses, mas o valor mínimo da prestação não pode ser menor do que R$ 500.

Produtores rurais também podem aderir à transação excepcional para débitos rurais e fundiários nos casos de dívida ativa de operações de crédito rural, do Fundo de Terras e da Reforma Agrária, entre outros.

Não há limite máximo de valor da dívida, porém, a entrada mínima deve ser de 4% do valor total das inscrições selecionadas, parcelados em até 12 meses.

Além disso, o produtor poderá ter desconto de 50% ou até 70% sobre o valor devido, a depender do público-alvo.

O parcelamento total vai depender da modalidade adotada, mas pode chegar a 133 meses. As parcelas podem ser pagas semestralmente, com valor mínimo de R$ 100 para pessoas físicas, empresário individual, microempresas e outros. Para outras pessoas jurídicas, a parcela deve ser R$ 500.

A transação na dívida ativa de pequeno valor trata apenas débitos de natureza tributária que foram inscritos em dívida ativa há mais de um ano e cujo valor seja igual ou menor a 60 salários-mínimos. Nesta categoria é permitida a entrada referente a 5% do valor total das inscrições selecionadas, sem descontos, e que poderá ser dividida em até cinco meses.

O pagamento do saldo restante pode ser parcelado em até 55 meses.

- Sem data limite

Os acordos de transação individual podem ser propostos pelo devedor e também pela PGFN. Em comum, nessas modalidades não há limite de prazo para adesão, não são previstos percentual mínimo de entrada e valor máximo da dívida, embora possa existir valor mínimo conforme a modalidade.

Esse tipo de transação individual está disponível para os contribuintes que tenham dívida total acima de R$ 15 milhões com capacidade de pagamento insuficiente e cujas dívidas foram suspensas por decisão judicial com valor superior a R$ 1 milhão e devidamente garantidas por penhora, fiança ou seguro.

Também podem ser enquadrados o devedor falido em processo de liquidação ou recuperação e entes públicos, independente do valor da dívida nos dois casos.

No caso de negociação individual de contribuintes em recuperação judicial, o limite para redução do valor total é de até 70%.

O parcelamento pode ser de até 145 meses para o empresário individual, as microempresas, as empresas de pequeno porte, as Santas Casas de Misericórdia, as instituições de ensino e as sociedades cooperativas e civis.

Há ainda a opção de dividir em prestações de até 132 meses, quando o contribuinte que está em recuperação judicial desenvolve projetos sociais, e até 120 meses para outros casos.

Como aderir parcelamento PGFN com desconto 2022?

Saiba mais sobre o assunto!

As orientações podem ser acessadas aqui. A PGFN também publicou vídeos tutoriais com o passo a passo das adesões, clique aqui!

O que é uma dívida ativa da União?

É um débito vencido e não-pago que é cadastrado para controle e cobrança em dívida ativa pela PGFN para cobrança judicial mediante execução fiscal.

O que acontece com o devedor?

Para reaver os valores, a procuradoria pode penhorar créditos on-line feitos na conta corrente do devedor, o faturamento da empresa, ações, imóveis, veículos etc.

O único bem que não pode ser penhorado é o único imóvel que serve de residência do indivíduo por se tratar de um bem de família.

Além disso, quem é inscrito na dívida ativa da União fica com o nome sujo, ou seja, ficará negativado nos órgãos de proteção ao crédito, como o Serasa e o SPC.

Quais são as dívidas ativas da União?

São os débitos de pessoas jurídicas e físicas com órgãos públicos federais como a Receita Federal, o Ministério dos Transportes, Ministério do Trabalho, Instituto Nacional do Seguro Social (INSS), multas eleitorais etc não pagos espontaneamente, sejam eles de natureza tributária ou não. Até o não pagamento de prestações de uma casa popular comprada por meio da Cohab, por exemplo, ou o IPTU pode colocar a pessoa na dívida ativa.

Quanto tempo o nome fica na dívida ativa?

A Fazenda Pública tem o prazo de cinco anos para cobrar uma dívida tributária. Se não executar a dívida, penhorando os bens do devedor, por exemplo, a pendência prescreve.

O que é prescrição de dívida?

A prescrição de dívida, também pode ser chamada de dívida caduca, é quando um determinado débito com uma empresa, banco ou outra instituição não pode mais ser cobrado judicialmente.

Nestes casos, o nome do devedor deve ser retirado dos registros serviços de proteção ao crédito (Serasa ou SPEC).