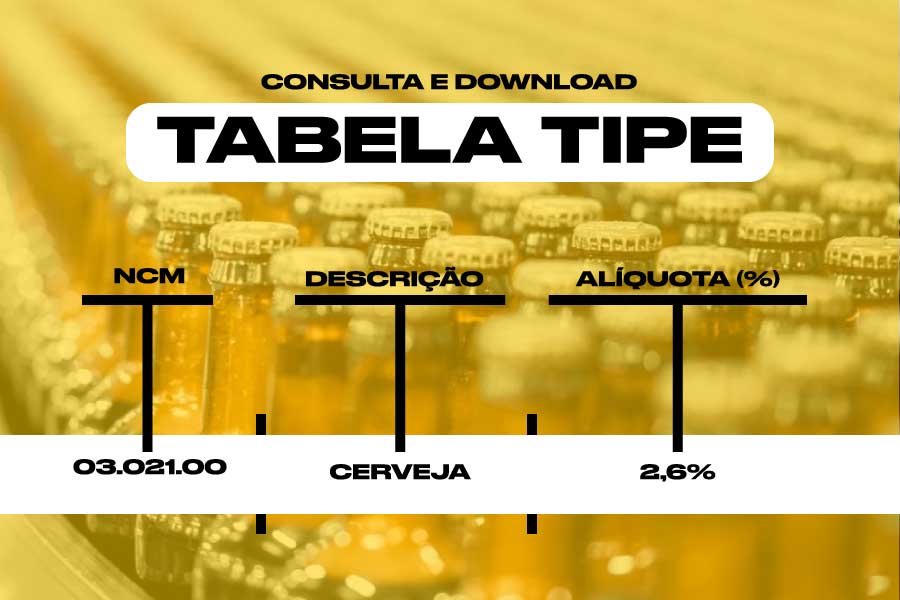

CST significa Código de situação tributária. Estes códigos foram instituídos com a finalidade de identificar o regime de cálculo da tributação a que está sujeita a mercadoria e na operação praticada. Nesse conteúdo colocamos a Tabela que deve ser utilizada por código e descrição do imposto IPI (imposto sobre produto industrializado).

Os contribuintes do Imposto sobre Produtos Industrializados (IPI) obrigados à Escrituração Fiscal Digital (EFD) e à emissão de Nota Fiscal Eletrônica (NF-e), deverão informar nos campos próprios dos respectivos arquivos XML, o Código de

Situação Tributária (CST) do IPI nas operações que realizarem.

A Receita Federal do Brasil (RFB), a seu critério poderá utilizar-se do CST/IPI em outras obrigações acessórias, para padronização, na prestação ou na manutenção, pelos contribuintes, de informações relativas às operações de que

participem. Neste Roteiro de Procedimentos apresentaremos para nossos leitores todas as Tabelas de CST/IPI divulgadas (revogadas e vigêntes) pela RFB até presente data. Daremos enfâse a Instrução Normativa RFB nº 1.009/2010 da Receita Federal, que trás a última Tabela divulgada por este órgão fiscalizador.

Base Legal: Ajuste Sinief nº 5/2005; Ajuste Sinief nº 2/2009; e; Anexo Único, Tabela I da IN RFB nº 1.009/2010

Tabela CST IPI para operações de ENTRADAS:

| Código | Descrição |

|---|---|

| 00 | Entrada com Recuperação de Crédito |

| 01 | Entrada Tributada com Alíquota Zero |

| 02 | Entrada Isenta |

| 03 | Entrada Não Tributada |

| 04 | Entrada Imune |

| 05 | Entrada com Suspensão |

| 49 | Outras Entradas |

CST IPI ENTRADAS

Os CSTs para a entrada de produtos e mercadorias são:

CST IPI – 00 – Entrada com recuperação de crédito

Utilizado nas entradas de matéria-prima, produto intermediário e material de embalagem por estabelecimentos industriais, produtos e bens de produção para estabelecimentos equiparados à indústria, desde que a entrada confira crédito ao estabelecimento que recebe o documento fiscal e que o objeto de entrada tenha alíquota do IPI maior do que zero.

CST IPI – 01 – Entrada tributada com alíquota zero

Utilizado nas entradas de matéria-prima, produto intermediário e material de embalagem por estabelecimentos industriais, produtos e bens de produção para estabelecimentos equiparados à indústria, desde que a entrada confira crédito ao estabelecimento que recebe o documento fiscal e que o objeto de entrada tenha alíquota do IPI igual a zero.

CST IPI – 02 – Entrada isenta

Para as operações de aquisição por contribuintes, em que o produto é isento do imposto, por regime especial ou pela isenção prevista no artigo 54 do RIPI/2010.

CST IPI – 03 – Entrada não tributada

Para as operações com produtos com anotação NT (não tributado) na Tabela do IPI, Decreto 7.660/2011.

CST IPI – 04 – Entrada imune

Para as operações onde o produto é imune de IPI, produtos do artigo 18 do RIPI/2010. Exemplos: livros, jornais, periódicos e o papel destinado à impressão dos mesmos.

CST IPI – 05 – Entrada com suspensão

Utilizado nas operações amparadas por regime especial e as constantes nos artigos 43 a 48 do RIPI/2010. Exemplos: exportação indireta e produtos da Lei 10.637/2002.

CST IPI – 49 – Outras entradas

Utilizado nas operações em que há emissão de dois documentos fiscais, onde um é tributado e outro não. Exemplos: venda à ordem ou venda com entrega futura.

Somente empresas do Regime Normal (CRT=3) industriais ou equiparadas deverão ter um cuidado extra com este cadastro e estas empresas é que irão utilizar as alíquotas de IPI específicas;

Se as CST´s forem configuradas de forma incorreta a emissão de Cupom Fiscal, Nota Fiscal e também o lançamento de documentos será prejudicada;

Os indicadores de “Com incidência do Impostos – Créditos/Débitos” e demais indicados do cadastro de CST do IPI somente permitirão edição pelo usuário da Mestre. O Usuário do sistema comum, mesmo sendo administrador, não poderá alterar os indicadores;

Não utilizar a guia carimbos do cadastro de CST. A utilização de um carimbo depende de uma série de fatores para ser aplicado e geralmente expressa uma Lei, protocolo, ou situação na qual aquele produto se encontra em determinado momento. Portanto, quando for necessário configurar algum carimbo vinculem ele a NCM, CFOP ou ao próprio produto.

Tabela CST-IPI para operações de SAÍDAS:

| Código | Descrição |

|---|---|

| 50 | Saída Tributada |

| 51 | Saída Tributável com Alíquota Zero |

| 52 | Saída Isenta |

| 53 | Saída Não Tributada |

| 54 | Saída Imune |

| 55 | Saída com Suspensão |

| 99 | Outras Saídas |

CST IPI SAÍDAS

Os CSTs para a saídas de produtos e mercadorias são:

CST IPI – 50 – Saída tributada

Utilizado nas saídas de produtos sujeitos ao imposto, seja por industrialização no estabelecimento ou adquirido em operação que traga a equiparação industrial ao emitente, sendo a alíquota do imposto maior do que zero na Tabela do IPI.

CST IPI – 51 – Saída tributável com alíquota zero

Utilizado nas saídas de produtos ao imposto, seja por industrialização no estabelecimento ou adquirido em operação que traga a equiparação industrial ao emitente, sendo a alíquota do imposto igual a zero na Tabela do IPI.

CST IPI – 52 – Saída isenta

Para as operações de saída, em que o produto é isento do imposto, por regime especial ou pela isenção prevista no artigo 54 do RIPI/2010.

CST IPI – 53 – Saída não tributada

Para as operações com produtos com anotação NT (não tributado) na Tabela do IPI, Decreto 7.660/2011.

CST IPI – 54 – Saída imune

Para as operações onde o produto é imune de IPI, produtos do artigo 18 do RIPI/2010. Exemplos: livros, jornais, periódicos e o papel destinado à impressão dos mesmos.

CST IPI – 55 – Saída com suspensão

Utilizado nas operações amparadas por regime especial e as constantes nos artigos 43 a 48 do RIPI/2010. Exemplos: produtos recebidos com fim específico de exportação e saída de produtos para beneficiários da Lei 10.637/2002.

CST IPI – 99 – Outras saídas

Utilizado nas operações em que há emissão de dois documentos fiscais, onde um é tributado e outro não. Exemplos: venda à ordem ou venda com entrega futura.

Somente empresas do Regime Normal (CRT=3) industriais ou equiparadas deverão ter um cuidado extra com este cadastro e estas empresas é que irão utilizar as alíquotas de IPI específicas;

Se as CST´s forem configuradas de forma incorreta a emissão de Cupom Fiscal, Nota Fiscal e também o lançamento de documentos será prejudicada;

Os indicadores de “Com incidência do Impostos – Créditos/Débitos” e demais indicados do cadastro de CST do IPI somente permitirão edição pelo usuário da Mestre. O Usuário do sistema comum, mesmo sendo administrador, não poderá alterar os indicadores;

Não utilizar a guia carimbos do cadastro de CST. A utilização de um carimbo depende de uma série de fatores para ser aplicado e geralmente expressa uma Lei, protocolo, ou situação na qual aquele produto se encontra em determinado momento. Portanto, quando for necessário configurar algum carimbo vinculem ele a NCM, CFOP ou ao próprio produto.

Como cadastrar CST IPI

O Imposto sobre Produtos Industrializados (IPI) deve ser informado na emissão de Nota Fiscal eletrônica (NF-e), e também na escrituração fiscal digital (EFD) para contribuintes obrigados.

A finalidade do CST é descrever, de forma objetiva, qual a tributação de IPI que está sendo aplicada sobre o produto nas operações realizadas.

O sistema informa nos campos próprios dos arquivos XML, o Código de Situação Tributária do IPI nas operações realizadas.

É usado em conjunto com a CFOP para emissão de Notas Fiscais. No emprego desse código, um mesmo produto com diferentes CST e CFOP podem acarretar graves erros de cálculos fiscais ou impedir a emissão ou entrada de uma Nota Fiscal no sistema.

A CST do IPI poderá estar parametrizada nos módulos “Cadastro de Produto” ou/e “Operação Fiscal/Contábil” e será usada para emissão ou entrada de Nota de maneiras distintas, à saber:

| CST IPI cadastrado no produto | CST IPI cadastrado Op.Contábil | Sistema Utiliza |

| X | X | O CST IPI cadastrado no produto. |

| X | O CST IPI cadastrado na operação. | |

| X | O CST IPI cadastrado no produto. |

As CSTs também serão utilizadas nas regras de automatização da operação contábil, através do cadastro “Automatização da Operação Contábil”, e também no módulo “Cadastro de Produto”, no agrupador “Parâmetros de CST para Automatização” da aba “Fiscal/Contábil”..

Normalmente a incidência de IPI ocorre em atividades de industrialização para empresas com regime normal (Lucro real e Presumido). Empresas de regime Simples Nacional utilizam a CST 03 ou 49 para entrada de Nota, e 53 para saída de Nota. Não nos responsabilizamos por esta informação, a CST deve ser informada pelo contador da empresa.

Pré-Requisitos

- Usuário com permissão de acesso ao módulo. Vinculando Usuários e Concedendo Permissões no ERP desktop

Passo-a-passo

- Acesse o módulo Fiscal > Pré-Cadastros > CST de IPI

- Clique no botão “Novo”. Inserindo Registro

- O sistema habilitará os campos para preenchimento

- Preencha os campos conforme dicionário de dados

- Salve o registro. Salvando Registros

Dicionário de Dados

| Código | Campo de preenchimento manual de dois dígitos para informar o código de CST de IPI conforme tabela em anexo. Este campo será utilizado para a parametrização da Operação Contábil. |

| Descrição | Campos de preenchimento manual para descrever a tributação do IPI que está sendo aplicada sobre o produto nas operações. |

Tabela CST IPI

| 00 | Entrada com Recuperação de Crédito. Utilizado nas entradas de matéria-prima, produto intermediário e material de embalagem por estabelecimentos industriais, produtos e bens de produção para estabelecimentos equiparados à indústria, desde que a entrada confira crédito ao estabelecimento que recebe o documento fiscal e que o objeto de entrada tenha alíquota do IPI maior do que zero |

| 01 | Entrada Tributada com Alíquota Zero. Utilizado nas entradas de matéria-prima, produto intermediário e material de embalagem por estabelecimentos industriais, produtos e bens de produção para estabelecimentos equiparados à indústria, desde que a entrada confira crédito ao estabelecimento que recebe o documento fiscal e que o objeto de entrada tenha alíquota do IPI igual a zero |

| 02 | Entrada Isenta – Para as operações de aquisição por contribuintes, em que o produto é isento do imposto, por regime especial ou pela isenção prevista no artigo 54 do RIPI/2010. |

| 03 | Entrada Não Tributada. Para as operações com produtos com anotação NT (não-tributado) na Tabela do IPI, Decreto 7.660/2011. |

| 04 | Entrada Imune. Para as operações onde o produto é imune de IPI, produtos do artigo 18 do RIPI/2010. Exemplos: livros, jornais, periódicos e o papel destinado à impressão dos mesmos |

| 05 | Entrada com Suspensão. Utilizado nas operações amparadas por regime especial e as constantes nos artigos 43 a 48 do RIPI/2010. Exemplos: exportação indireta e produtos da Lei 10.637/2002. |

| 49 | Outras Entradas. Utilizado nas operações em que há emissão de dois documentos fiscais, onde um é tributado e outro não. Exemplos: venda à ordem ou venda com entrega futura. Os optantes pelo Simples Nacional são impedidos ao crédito do IPI. Portanto cabe a mesma disposição quanto ao CST 49.O preenchimento do CST do IPI faz com que o programa emissor da NFe reconheça o adquirente como contribuinte do imposto, tornando outros campos como obrigatórios, como a NCM com os 8 dígitos e o código de enquadramento. Por este motivo, não há um CST para as operações de estabelecimentos não-contribuintes do imposto. Por analogia, pode ser utilizado o CST 49 – Outras entradas, sempre que houver a escrituração do IPI na coluna de “outras” dos livros fiscais, como por exemplo, quando o remetente é contribuinte do IPI. Nesta hipótese, apesar de o imposto ser destacado pelo rementente, não haverá crédito pelo adquirente. . |

| 50 | Saída Tributada. Utilizado nas saídas de produtos sujeitos ao imposto, seja por industrialização no estabelecimento ou adquirido em operação que traga a equiparação industrial ao emitente, sendo a alíquota do imposto maior do que zero na Tabela do IPI |

| 51 | Saída Tributável com Alíquota Zero. Utilizado nas saídas de produtos ao imposto, seja por industrialização no estabelecimento ou adquirido em operação que traga a equiparação industrial ao emitente, sendo a alíquota do imposto igual a zero na Tabela do IPI. |

| 52 | Saída Isenta – utilizado quando há isenção federal regulamentada. Para as operações de saída, em que o produto é isento do imposto, por regime especial ou pela isenção prevista no artigo 54 do RIPI/2010 |

| 53 | Saída Não Tributada. Para as operações com produtos com anotação NT (não-tributado) na Tabela do IPI, Decreto 7.660/2011 |

| 54 | Saída Imune. Para as operações onde o produto é imune de IPI, produtos do artigo 18 do RIPI/2010. Exemplos: livros, jornais, periódicos e o papel destinado à impressão dos mesmos |

| 55 | Saída com Suspensão. Utilizado nas operações amparadas por regime especial e as constantes nos artigos 43 a 48 do RIPI/2010. Exemplos: produtos recebidos com fim específico de exportação e saída de produtos para beneficiários da Lei 10.637/2002. |

| 99 | Outras Saídas. Utilizado nas operações em que há emissão de dois documentos fiscais, onde um é tributado e outro não. Exemplos: venda à ordem ou venda com entrega futura. Os optantes pelo Simples Nacional são impedidos ao débito do IPI. Portanto cabe a mesma disposição quanto ao CST 99.O preenchimento do CST do IPI faz com que o programa emissor da NFe reconheça o emitente como contribuinte do imposto, tornando outros campos como obrigatórios, como a NCM com os 8 dígitos e o código de enquadramento. Por este motivo, não há um CST para as operações de estabelecimentos não-contribuintes do imposto. Por analogia, pode ser utilizado o CST 99 |