A Receita Federal do Brasil (RFB) publicou a Instrução Normativa RFB (IN) nº 2.198/2024, que dispõe sobre a apresentação da Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária – DIRBI.

Conforme a MP nº 1.227/2024, que a nova IN veio regulamentar, a pessoa jurídica que usufruir de benefício fiscal deverá informar à RFB, por meio de declaração eletrônica, os benefícios ou imunidades de natureza tributária e o valor do crédito tributário correspondente.

A Receita Federal publicou no Diário Oficial da União desta terça-feira (18/6) uma nova obrigação acessória: a Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária (DIRBI). Esta declaração unifica informações sobre incentivos tributários utilizados pelas empresas. Esta nova obrigação tem como objetivo aumentar a transparência e o controle sobre os benefícios fiscais concedidos pelo governo. Neste post, discutiremos em detalhes o que é a DIRBI, quem precisa declará-la, como e quando fazer isso.

O que são obrigações acessórias?

Complementando a informação anterior, as obrigações acessórias são documentos ou declarações que empresas devem entregar ao governo para comprovar o pagamento de impostos e cumprimento de normas fiscais.

Elas variam conforme o regime tributário, como lucro real, simples nacional ou MEI. Esses documentos incluem:

- declarações fiscais e sociais;

- demonstrações contábeis;

- emissão de notas fiscais e guias de recolhimento;

- escrituração dos livros fiscais;

- folha de pagamento e contracheques.

Existem obrigações acessórias específicas para certas atividades, como médicos e corretores imobiliários, além de obrigações tributárias, como pagamento de taxas e impostos.

O que é a nova obrigação acessória DIRBI?

A DIRBI é uma declaração obrigatória para todas as Pessoas Jurídicas (PJ) e consórcios que utilizam benefícios tributários, a partir de janeiro de 2024. Vale ressaltar que as empresas enquadradas no Simples Nacional não precisam fazer essa declaração. A DIRBI é uma parte essencial dos esforços de transparência fiscal, permitindo que o governo tenha uma visão clara de como os incentivos fiscais estão sendo usados. Com a DIRBI, a Receita Federal pode rastrear e monitorar os benefícios fiscais, garantindo que sejam usados de maneira apropriada.

Quem deve entregar a nova obrigação acessória DIRBI?

De acordo com a Instrução Normativa RFB n° 2.198, de 18 de junho de 2024, que implementa a declaração mencionada na MP 1227, a DIRBI – Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária, os seguintes estão obrigados a apresentá-la:

- Pessoas Jurídicas de Direito Privado: incluindo equiparadas, imunes e isentas.

- Consórcios: que realizam negócios jurídicos em nome próprio, inclusive na contratação de pessoas jurídicas e físicas, com ou sem vínculo empregatício.

- Sociedades em Conta de Participação (SCP): o sócio ostensivo apresenta as informações, seja na DIRBI própria da SCP ou na DIRBI à qual estiver obrigado.

A DIRBI deve ser apresentada de forma centralizada pelo estabelecimento matriz. Na ausência de fatos a serem informados no período de apuração, as pessoas jurídicas a que se refere este artigo não precisam apresentar a DIRBI relativa a esse período.

Estão dispensados da apresentação da DIRBI:

- Microempresas e Empresas de Pequeno Porte: enquadradas no Simples Nacional, exceto as sujeitas ao pagamento da Contribuição Previdenciária sobre a Receita Bruta (CPRB).

- Microempreendedores Individuais (MEI).

- Entidades em início de atividade: no período entre a constituição e a inscrição no CNPJ.

A dispensa não se aplica às empresas do Simples Nacional sujeitas à CPRB. Elas devem informar na DIRBI os valores relativos à diferença entre a CPRB devida e o montante que seria devido caso não optassem pela CPRB. A entrega só deve ser realizada nos meses em que houver valores a declarar.

Além disso, a dispensa também não se aplica às pessoas jurídicas excluídas do Simples Nacional, relativas às DIRBI dos períodos posteriores à exclusão. Da mesma forma, o fato da pessoa jurídica se enquadrar no Simples Nacional não dispensa a apresentação da DIRBI referente aos períodos anteriores à sua inclusão no regime.

Quais informações devem ser declaradas?

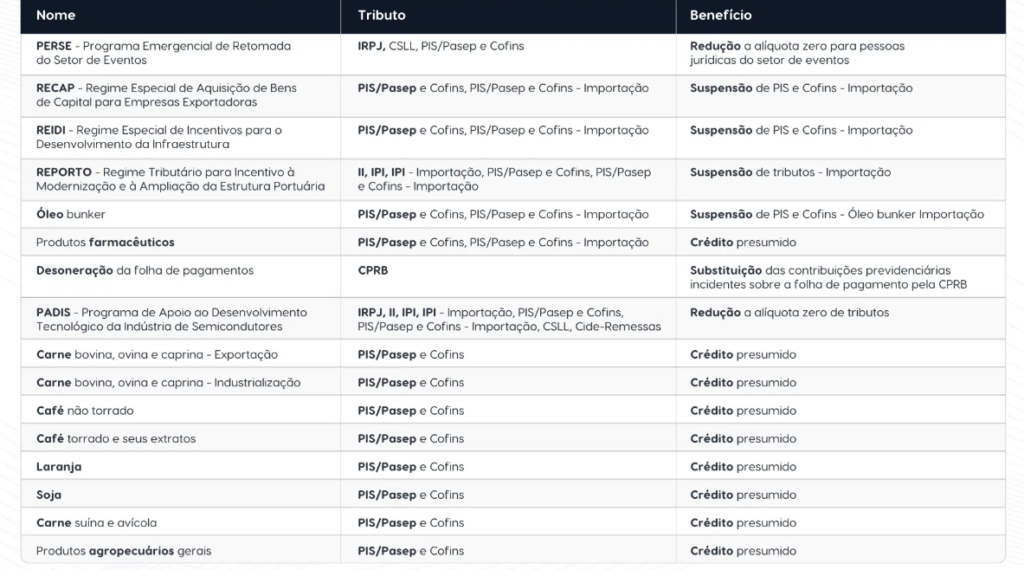

A DIRBI deve conter os registros dos valores de crédito tributário referentes a impostos e contribuições que deixaram de ser recolhidos devido a incentivos, renúncias, benefícios e imunidades tributárias usufruídos pelas pessoas jurídicas listadas no Anexo Único da IN RFB nº 2.198/2024, conforme a tabela:

As informações detalhadas sobre os benefícios relacionados ao IRPJ e à CSLL devem ser fornecidas da seguinte maneira:

- Para períodos de apuração trimestral: na declaração referente ao mês de encerramento do período de apuração.

- Para períodos de apuração anual: na declaração referente ao mês de dezembro.

Portanto, a DIRBI deve incluir informações precisas sobre os valores dos créditos tributários não arrecadados devido aos benefícios fiscais concedidos.

A implementação da DIRBI introduz uma nova obrigação acessória que requer tempo e recursos para as empresas coletarem, organizarem e enviarem as informações necessárias. As empresas devem garantir total conformidade para evitar penalidades, assegurando que todas as informações fornecidas sejam precisas e completas.

De acordo com a Instrução Normativa, a Receita Federal disponibilizará um serviço que permitirá aos desenvolvedores integrar suas soluções ERP com os sistemas da RFB. Essa integração, via web service, facilitará a transmissão de arquivos gerados por sistemas próprios e assinados digitalmente, simplificando o processo de entrega.

No entanto, as empresas precisam se preparar adequadamente para cumprir essa nova obrigação acessória. Isso inclui revisar processos internos, atualizar sistemas e treinar equipes para garantir que todas as novas exigências sejam atendidas. A preparação antecipada e o investimento em conformidade são fundamentais para minimizar riscos e garantir uma transição suave e eficiente para a DIRBI.

Como enviar a obrigação acessória DIRBI?

A DIRBI deve ser preenchida em formulários disponíveis no Centro Virtual de Atendimento ao Contribuinte (e-CAC), no site da Receita Federal. Esta forma digital de apresentação foi desenvolvida para facilitar o processo para as empresas e também agilizar a análise das informações pela Receita Federal. A utilização da plataforma digital e-CAC para o preenchimento e envio da DIRBI torna o processo mais eficiente e menos propenso a erros, permitindo que as empresas gastem menos tempo e recursos na gestão de suas obrigações fiscais.

Qual será o prazo de entrega?

A DIRBI deve ser apresentada até o vigésimo dia do segundo mês subsequente ao período de apuração, inclusive em casos de extinção, incorporação, fusão e cisão total ou parcial. Essa obrigatoriedade se aplica aos benefícios usufruídos a partir de janeiro de 2024. A primeira entrega, que abrange os períodos de janeiro a maio de 2024, deve ser feita até o dia 20 de julho de 2024. As demais, por exemplo, referente ao mês de julho de 2024, devem ser apresentadas até o dia 20 de setembro de 2024.

A declaração será elaborada com formulários próprios do e-CAC, disponíveis no site da Receita Federal. Ela deve ser assinada digitalmente com certificado digital válido, inclusive para microempresas e empresas de pequeno porte. Até agora, os formulários e o local exato no portal do e-CAC ainda não foram publicados. A Receita Federal disponibilizará um serviço para que desenvolvedores integrem soluções com os sistemas da RFB, permitindo a transmissão via web service de arquivos gerados por sistemas próprios, assinados digitalmente.

Penalidades do descumprimento

Quem deixar de declarar ou apresentar a DIRBI em atraso estará sujeito a penalidades que variam conforme a receita bruto da empresa, limitada a 30% do valor dos benefícios usufruídos:

A pessoa jurídica que não apresentar a DIRBI no prazo ou apresentá-la com atraso estará sujeita a penalidades, calculadas por mês ou fração, sobre a receita bruta, limitada a 30% do valor dos benefícios fiscais usufruídos:

- 0,5% sobre a receita bruta até R$ 1.000.000,00

- 1% sobre a receita bruta de R$ 1.000.000,01 a R$ 10.000.000,00

- 1,5% sobre a receita bruta acima de R$ 10.000.000,00

Além disso, há uma multa de 3%, não inferior a R$500,00, sobre o valor omitido, inexato ou incorreto. O termo inicial para cálculo das penalidades é o dia seguinte ao término do prazo de entrega da DIRBI, e o termo final é a data da efetiva entrega ou, no caso de não apresentação, a data da lavratura do auto de infração ou da notificação de lançamento.

A Instrução Normativa foi publicada em 18 de junho de 2024, entrando em vigor em 1º de julho de 2024, com efeitos retroativos a 1º de janeiro de 2024